この記事を読んで分かること☝

- タマホームの倒産の可能性

- タマホームの決算書分析と財務内容

新築を検討中でハウスメーカーの倒産を心配されている方、結構多いのではないでようか。私もその一人でした。

特にタマホームは、ネット上での評判も良くないですし、経営状況が悪いという噂もありましたので、その心配は尚更でした。

この記事では、決算書からタマホームで家を建てることが安全なのか、分析していますが、結論としては、タマホームに倒産の心配は全くない、と言えます。

また、タマホームに限らず、新築を検討している方には、ぜひ読んでいただきたい記事となっています。ハウスメーカーを選ぶ際の検討材料になると思います。

👨🔧 この記事を書いた人

2012年にローコストハウスメーカーで完全分離型の二世帯住宅を新築。

生活歴12年のリアルな経験をもとに、家づくりのヒントや失敗談を発信しています。

「いかにして手の届く価格で新築住宅を検討するか」「ローコストで理想的な二世帯住宅とは」をテーマに日々研究。

価格・間取り・断熱・防音まで、実体験を交えながら徹底解説。

👨👩👧👦 一男一女の父(47歳)

🏠 二世帯住宅×ローコスト住宅の専門ブロガー

- タマホームの倒産は心配ない⁉

- 決算書で自己資本比率、流動比率、営業利益率、有利子負債月商倍率を見れば、倒産の可能性を判断できる

- 自己資本比率

- 流動比率

- 営業利益率

- 有利子負債月商倍率

- 受注棟数(注文住宅)

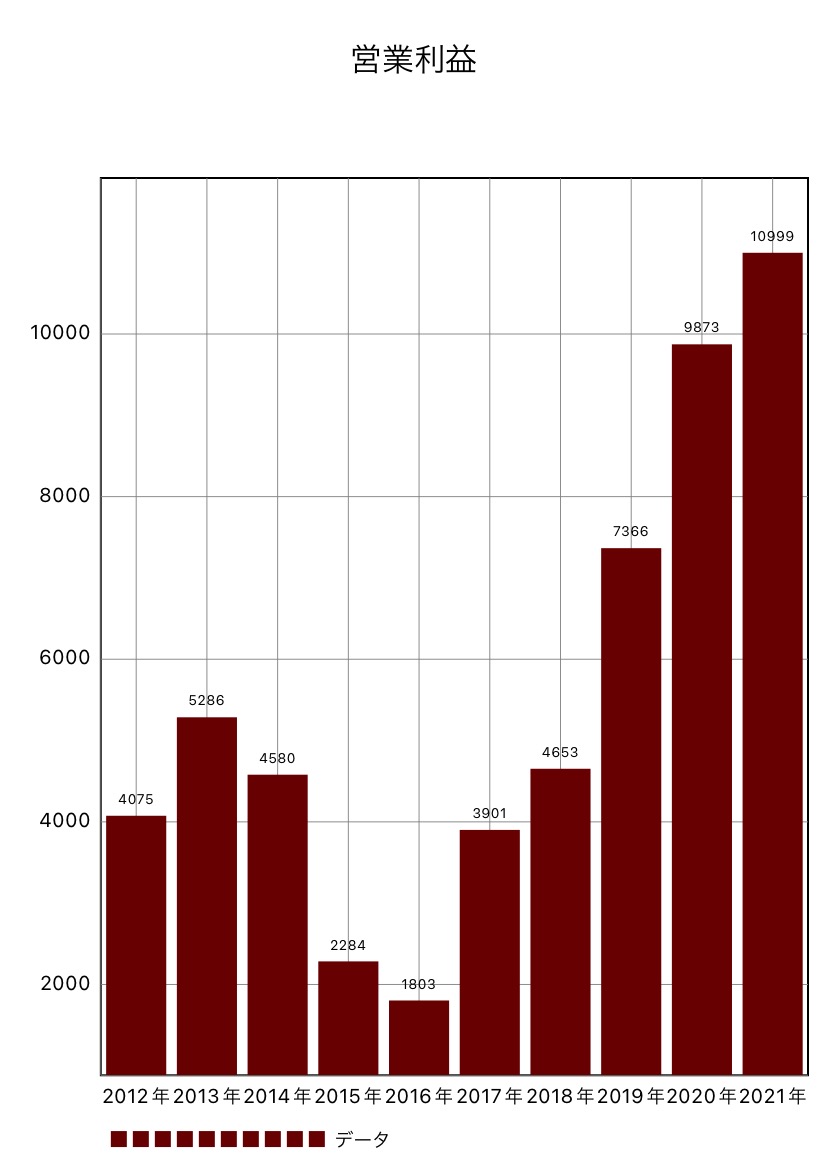

- 営業利益

- 決算書の分析からタマホーム倒産の可能性はほとんどない

- <補足>2012~2021年5月期 各期毎の決算内容まとめ

タマホームの倒産は心配ない⁉

結論を書きますとデータからは、タマホームで家を建てることは、大丈夫と言う判断で良いです。

10年20年という長期的にみた場合、タマホームがどうなっていくのかは分かりませんが、少なくとも短期的にみれば問題ない企業と言えると思います。

家を建てる際、一番心配なリスクは、契約後から建屋完成までの間にハウスメーカーが倒産してしまうことです。

この場合、お金だけ支払って、家は建たないという状況になってしまうので、家を購入する人にとって、一番痛手となります。

少なくともタマホームはすぐに倒産するような決算内容ではないので、その心配はないです。

ただ、これはどのハウスメーカーにも言えますが、長期的にみれば人口減による新築需要の減少、原材料の高騰による営業利益の圧迫が、今後、発生するのは間違いないです。その中で各ハウスメーカーが、どう対応していくのか、注視していく必要があると思います。

【ハウスメーカー倒産の可能性は⁉】大手ハウスメーカー8社と人気ローコストハウスメーカー7社の比較 - 大器晩成を信じて

では、次にタマホームが大丈夫という根拠について、ご説明します。

決算書で自己資本比率、流動比率、営業利益率、有利子負債月商倍率を見れば、倒産の可能性を判断できる

決算書を見られたことのある方は、結構いらっしゃると思いますが、正直、よく分からないですよね。

今回は、タマホームが安心できる企業なのか、将来性はどうなのか、という部分を重点的に見ていきたいので、下記内容を分析していきます。

・自己資本比率

・流動比率

・営業利益率

・有利子負債月商倍率

決算書ってほとんど、この4つを見ているケースが多いです。このほか、キャッシュフローを見るケースもありますが、今回は省きます。

上記、4つと合わせて

・受注棟数

・営業利益

も参考までに載せていきます。

各々の数字の持つ意味合いは、詳細説明のところで書いていきます。

決算書って聞くと難しそうで構えがちですが、見方を分かればその会社の良し悪しが良く見えてきます。ここでは極力簡潔に分かりやすく書くことに努めました。

自己資本比率

このグラフは、タマホームの各決算期の自己資本比率を表したものです。自己資本比率の求め方は、決算書の「純資産÷資産合計=自己資産比率」です。

自己資本比率というのは、返済の義務のないお金をどれだけ会社が持っているのかを表しています。

上のグラフで例をあげると2012年の自己資本比率は、8%です。つまり自社のお金は8%しかなく、残りの92%は返済義務のある借金ということですね。

この自己資本比率は高ければ、それだけ借金に頼っていない健全な企業と言えます。

一般的には、30~50%を超えると良い企業と言われますね。20%を下回っていると改善が必要で10%を下回っていると要注意とも言われています。(業種によって異なりますが)

タマホームの場合は、15%前後が続いていましたが、ここ3年は20%以上となっています。ちなみに今年度(2022年度)の第2四半期までの自己資本比率も23.7%となっており、良い傾向だとと思います。

自己資本比率 参考

- セキスイハイム 35%(2020年期)

- 住友林業 33%(2021年12月期)

- 積水ハウス 49%(2021年1月期)

- アールプランナー 14%(2021年1月期)

やはり大手の自己資本比率は高いです。ただ、タマホームも着実に上昇してきているので、良い傾向と言えますよ。

流動比率

このグラフは、タマホームの各決算期の流動比率を表したものです。流動比率の求め方は、決算書の「流動資産÷流動負債=流動比率」です。

流動比率は、1年以内に返済しなければならない流動負債に対して、1年以内に現金化できる流動資産をどれだけ持っているかを表しています。

普通に考えて、現金化できる資産より返済する金額の方が多いという事態は誰がみてもよい状況ではないですよね。この流動比率は、良い状況か、それとも悪い状況かを判断するのに役立ちます。

一般的に流動比率は、150%以上あると安心と言われています。(流動負債の1.5倍の流動資産があるということ。)逆に100%以下だと危険と言われています。

タマホームの数字を見てみますと、上場後5年くらいは、100%以下となっており、数字だけみると危険な状況でしたね。

ただ、近年は110%前後を確保しており、だいぶ良くなっています。ちなみに今年度(2022年度)の第2四半期までの流動比率も112%となっており、前期までの数値と同様となっています。

流動比率 参考

- セキスイハイム 107%(2020年度)

- 住友林業 211%(2021年12月期)

- 積水ハウス 213%(2021年1月期)

- アールプランナー 156%(2021年1月期)

流動比率も大手と比較すると見劣りますが、倒産を心配するような数値ではないです。

営業利益率

このグラフは、タマホームの各決算期の営業利益率を表したものです。営業利益率の求め方は、決算書の「営業利益÷売上高=営業利益率」です。

営業利益は、売上高から原料を引いて、さらに販促費(人件費や広告費)を引いた、本業の儲けです。この営業利益率は、本業の儲けが何%あるのかを表しています。

一般的に営業利益率は、5%以上あると理想的と言われています。逆に営業利益率が低いと本業の儲けがないので、必然的に財務内容も厳しくなります。

では、タマホームの状況を見ていきますと5%に達したのは、2021年のみでそれ以外の期は基準値を下回っています。

2020年以前は、原材料や人件費、広告費にかかるお金に対して、売上高が小さかった可能性があると思います。2022年度は、ウッドショックや物不足により、原価が高騰しているため、営業利益率に影響がでるのか心配なところはありますが、今年度(2022年度)の第2四半期までの営業利益率は、5.2%となっており、前期の数値を維持できています。ただ、これからも原価は上がっていくと思いますので、この数値は注視が必要です。

営業利益率 参考

- セキスイハイム 3.6%(2020年度)

- 住友林業 8%(2021年12月期)

- 積水ハウス 7.6%(2021年1月期)

- アールプランナー 2.8%

営業利益率5%は優良企業の証です。これまでタマホームは販促費などにお金をつかって集客に努めてきました。ここ3年はその成果が出てきているのだと思います。

有利子負債月商倍率

このグラフは、タマホームの各決算期の有利子負債月商倍率を表したものです。有利子負債月商倍率の求め方は、決算書の「(短期借入額+長期借入額)÷(売上高÷12ヶ月)=有利子負債月商倍率」です。

これは借入額が多すぎるかどうかを表しています。1ヶ月の売上高に対して、何倍の借入額があるのかを見ています。一ヶ月の売上高に対して、借入額が3倍以下というのが望ましい姿です。

タマホームの数値を見ますと、すべての期で3倍以下となっていますので、問題ないレベルと言えるでしょう。今年度(2022年度)の第2四半期までの有利子負債月商倍率も1倍です。

有利子負債月商倍率 参考

- セキスイハイム 0.09倍(2020年度期)

- 住友林業 1.75倍(2021年12月期)

- 積水ハウス 1.88倍(2021年1月期)

- アールプランナー 5.2倍(2021年1月期)

タマホームはここが優秀なんですよね。ここの数値が悪いと信用の低下を招くので、銀行から融資を受けたい時などの弊害になります。タマホームは問題ないですね。

受注棟数(注文住宅)

受注棟数は、バラつきがありますが、ローコストハウスメーカーの中では断トツに多いですね。

ここまでの分析結果をみるとタマホームが健全に経営を継続していくためには、10,000棟前後の受注が必要となりそうですが、5年後、10年後までこの数字を維持できるかは分かりません。

状況的にみれば、少子高齢化の影響で人口は減少していくし、空き家が増加している問題もあるので、業界全体の建築棟数は減少していくものと思われます。これまでの販売棟数の多さを背景にリフォームにも力を入れていますが、売上金額的には、全体の5~10%程ですので、注文住宅には遠く及びません。

2022年度の第2四半期の注文住宅の受注は、5,329棟となっていますので、前年度ど同様の受注数になりそうです。

この受注棟数を維持できれば、上位のハウスメーカーに肩を並べることができるかもしれません。

営業利益

営業利益は、本業の儲けを表しているので、最も重要です。

この数値が低くなると会社運営の費用を補填するため、借入額が増加したりします。そのためここが維持できていることが、健全経営のためには重要です。短期的に減少することはあるでしょうが、2期3期と悪い状況が続いた場合は、要注意です。2022年度第2四半期の数字は、6,016と前期同様に良い状況と言えます。

今期の途中経過もいいですし、急激に悪くなることも考えにくいので、当面は高い水準を維持しそうですね。

決算書の分析からタマホーム倒産の可能性はほとんどない

決算書の数字からタマホームを分析しましたが、倒産の心配はほとんどありませんね。これからタマホームで新築を検討される方は、安心して大丈夫です。

ただ、今後、日本は人口減少による戸建需要の減少は避けられない状況です。その中でタマホームがどういった戦略で会社を維持していくのか注視は必要ですが、いずれにしても今すぐの話ではないです。

「大安心の家」築10年の評価もしていますので、タマホームをご検討の方はどうぞ

【タマホームの家は大安心できる⁉】タマホーム「大安心の家」築10年 家の状況を詳細に評価してみた - 大器晩成を信じて

<補足>2012~2021年5月期 各期毎の決算内容まとめ

各期毎の貸借対照表と損益計算書の抜粋を載せていますが、間違っている可能性もありますので、正確なものはタマホームのホームページで参照願います。

決算短信等 | IR資料室 | IR情報 | 家を建てるならタマホーム株式会社 (tamahome.jp)

・2012年5月期 決算

受注棟数 :8,382

自己資本比率 : 8% (基準値:40%以上)

流動比率 : 65% (基準値:150%以上)

営業利益率 : 2.4% (基準値:5%以上)

有利子負債月商倍率: 0.3倍 (基準値:3倍以下)

・2013年5月期 決算

受注棟数 :9,928

自己資本比率 : 20% (基準値:40%以上)

流動比率 : 95% (基準値:150%以上)

営業利益率 : 3.4% (基準値:5%以上)

有利子負債月商倍率: 0.4倍 (基準値:3倍以下)

・2014年5月期 決算

受注棟数 :8,933

自己資本比率 : 17% (基準値:40%以上)

流動比率 : 99% (基準値:150%以上)

営業利益率 : 2.7% (基準値:5%以上)

有利子負債月商倍率: 0.8倍 (基準値:3倍以下)

・2015年5月期 決算

受注棟数 :7,412

自己資本比率 : 15% (基準値:40%以上)

流動比率 : 100% (基準値:150%以上)

営業利益率 : 1.5% (基準値:5%以上)

有利子負債月商倍率: 1.8倍 (基準値:3倍以下)

・2016年5月期 決算

受注棟数 :7,626

自己資本比率 : 16% (基準値:40%以上)

流動比率 : 101% (基準値:150%以上)

営業利益率 : 1.3% (基準値:5%以上)

有利子負債月商倍率: 2.4倍 (基準値:3倍以下)

・2017年5月期 決算

受注棟数 :8,877

自己資本比率 : 16% (基準値:40%以上)

流動比率 : 113% (基準値:150%以上)

営業利益率 : 2.4% (基準値:5%以上)

有利子負債月商倍率: 2.3倍 (基準値:3倍以下)

・2018年5月期 決算

受注棟数 :9,386

自己資本比率 : 17% (基準値:40%以上)

流動比率 : 116% (基準値:150%以上)

営業利益率 : 2.7% (基準値:5%以上)

有利子負債月商倍率: 2.4倍 (基準値:3倍以下)

・2019年5月期 決算

受注棟数 :10,604

自己資本比率 : 20% (基準値:40%以上)

流動比率 : 103% (基準値:150%以上)

営業利益率 : 3.9% (基準値:5%以上)

有利子負債月商倍率: 1.2倍 (基準値:3倍以下)

・2020年5月期 決算

受注棟数 :9,380

自己資本比率 : 20% (基準値:40%以上)

流動比率 : 109% (基準値:150%以上)

営業利益率 : 4.7% (基準値:5%以上)

有利子負債月商倍率: 1.5倍 (基準値:3倍以下)

・2021年5月期 決算

受注棟数 :11,395

自己資本比率 : 25% (基準値:40%以上)

流動比率 : 109% (基準値:150%以上)

営業利益率 : 5% (基準値:5%以上)

有利子負債月商倍率: 0.8倍 (基準値:3倍以下)